Una caída en el trading es la disminución del valor de una cuenta de inversión desde su máximo hasta su mínimo, medida como el porcentaje de pérdida desde su último máximo de capital. Es la métrica más importante para medir el riesgo realista de una estrategia de trading, ya que incluso los sistemas rentables experimentan períodos de pérdidas.

Por ejemplo, si su cuenta crece hasta un máximo de 10 000 $ y luego cae a 8000 $ antes de volver a subir, ha experimentado un drawdown del 20 %.

Comprender los diferentes tipos de drawdown, y cómo gestionarlos, es esencial para la supervivencia a largo plazo, la gestión de la psicología del trading y la seguridad de su cartera.

Qué es la caída en Forex?

En el mercado Forex, la caída se magnifica por el apalancamiento. Dado que los operadores pueden controlar grandes posiciones con un pequeño margen, incluso los movimientos menores de los pips pueden provocar oscilaciones significativas en el capital de la cuenta.

Un ejemplo de caída en Forex con apalancamiento

Imaginemos que un operador tiene una cuenta de 10 000 $ y utiliza un apalancamiento de 50:1 para abrir una posición de 1 lote (100 000 unidades) en EUR/USD.

- Un movimiento de 200 pips en contra de esta posición daría lugar a una pérdida de ~2000 $.

- Esto representa una reducción del 20 % en la cuenta por una sola operación.

- Por eso los operadores controlan la caída del capital (que incluye las pérdidas no realizadas en las operaciones abiertas). Una caída profunda del capital puede desencadenar una llamada de margen, en la que el bróker obliga a cerrar las posiciones. (Esto también se conoce como caída flotante, una métrica clave para los operadores apalancados).

Pérdida en Forex frente a acciones frente a criptomonedas

| Aspecto | Forex | Acciones | Criptomonedas |

| Volatilidad típica | Baja (<1 % de movimientos diarios en las principales divisas) | Moderada | Extremadamente alta (5-15 %+ de movimientos diarios) |

| Impacto del apalancamiento | Alto (amplía la velocidad de caída) | Más bajo (normalmente 2:1 – 4:1) | Varía (a menudo inferior al del mercado de divisas) |

| Impacto en el mercado las 24 horas | Sí (riesgo de brechas nocturnas) | No (las brechas se producen al abrir el mercado) | Sí (riesgo continuo las 24 horas del día, los 7 días de la semana) |

| Velocidad de recuperación | Puede ser lenta en mercados con oscilaciones | Varía según el sector y el ciclo del mercado | Puede ser extremadamente rápida (tanto a la baja como al alza) |

Conceptos básicos sobre las caídas en la inversión

En el ámbito general de la inversión, una caída mide el descenso desde un pico hasta un mínimo dentro de un ciclo de mercado. Es un indicador clave del riesgo a la baja y se diferencia de otras métricas:

- Caída frente a pérdida: una caída es un descenso temporal desde el pico hasta el valle. Una pérdida solo se produce si un activo se vende por menos de su precio de compra. Una cuenta puede estar en caída, pero seguir siendo rentable en general desde su capital inicial.

- Drawdown frente a volatilidad: la volatilidad mide todas las fluctuaciones de precios (al alza y a la baja), mientras que el drawdown solo mide la caída desde un pico.

Se utilizan métricas como el índice de úlcera (UI) para cuantificar la profundidad y la duración de una caída, lo que refleja el «estrés» que supone para un inversor.

Tipos de caída

La caída muestra cuánto cae su cuenta durante una pérdida. En el trading, hay tres tipos principales: absoluta, relativa y máxima. Cada una cuenta una historia diferente sobre su riesgo.

- La caída absoluta mide cuánto desciende su saldo por debajo de su punto de partida. Si comienza con 10 000 $ y cae a 9000 $, su caída absoluta es de 1000 $. Según ForexBee, esto ayuda a realizar un seguimiento de la peor pérdida posible desde su depósito original.

- La caída relativa analiza los máximos y mínimos del capital durante las operaciones abiertas. Muestra las pérdidas no realizadas. Si el capital pasa de 10 500 $ a 9500 $, la caída de 1000 $ es su caída relativa. Esta forma, tal y como explica ForexBee, es útil para observar las ganancias y pérdidas flotantes.

- La caída máxima es la mayor caída desde cualquier pico hasta cualquier mínimo. Por ejemplo, una caída de 30 000 $ a 7000 $ es una caída máxima de 23 000 $. ForexBee confirma que este es el tipo más importante para el análisis a largo plazo.

De hecho, los operadores utilizan los tres para comprobar la seguridad de la estrategia. El absoluto muestra la pérdida desde el principio, el relativo muestra el riesgo durante las operaciones y el máximo muestra la peor caída total.

Cómo se calcula la caída máxima (MDD)?

El cálculo de la MDD es un proceso sencillo que cuantifica la mayor pérdida desde un solo pico en su curva de capital.

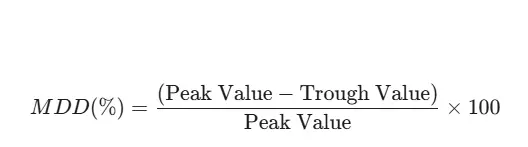

La fórmula es:

MDD(%)=Valor máximo(Valor máximo−Valor mínimo)×100

Ejemplo paso a paso:

- Identifique el valor máximo: La cuenta de un operador crece hasta alcanzar un máximo de 50 000 $.

- Identifique el valor mínimo posterior: tras una serie de pérdidas, la cuenta cae hasta un mínimo de 35 000 $ antes de recuperarse.

- Calcular la MDD:

- (50 000 $ – 35 000 $) / 50 000 $ = 0,30

- 0,30 × 100 = 30 %

La caída máxima para este periodo fue del 30 %.

Qué es un nivel de caída saludable?

Un nivel de caída «saludable» es subjetivo y depende de la tolerancia al riesgo, pero existen puntos de referencia en el sector.

- Fondos de cobertura y operadores institucionales: a menudo se fijan como objetivo una caída máxima del 1-5 %. Una caída baja es fundamental para mantener la confianza de los inversores y gestionar grandes cantidades de capital.

- Operadores minoristas: a menudo se considera aceptable una caída máxima del 10-20 %. Muchos operadores experimentados no tolerarán una estrategia que históricamente haya superado una caída del 20 %.

- La «regla del 5 %»: se trata de un principio común de gestión de riesgos por el que un operador puede dejar de operar con una estrategia o reducir el tamaño de la posición si entra en una caída del 5 % desde su máximo.

Cuáles son las causas de las caídas en el trading?

Las caídas son causadas por una combinación de la dinámica del mercado y el comportamiento de los operadores.

- Apalancamiento: un apalancamiento excesivo magnifica el tamaño de las operaciones perdedoras, lo que conduce a caídas rápidas y profundas.

- Mala gestión del riesgo: no utilizar un stop-loss o arriesgar demasiado capital en una sola operación es una de las principales causas de las caídas graves.

- Backtests sobreoptimizados: una estrategia que se «ajusta a la curva» de los datos históricos puede parecer perfecta sobre el papel, pero experimentará caídas graves en condiciones de mercado reales.

- Correlación oculta de la cartera: mantener múltiples posiciones que parecen diferentes pero que están altamente correlacionadas (por ejemplo, estar largo en varios pares de JPY a la vez) puede provocar una caída mucho mayor de lo esperado si ese único tema se mueve en su contra.

- Psicología del trading: Las decisiones emocionales, como el trading por venganza tras una pérdida, pueden convertir pequeñas caídas en eventos que destruyen la cuenta.

Cómo gestionar y reducir las caídas?

Las pérdidas son inevitables, pero se pueden gestionar con un enfoque disciplinado del riesgo.

- Diversificación de estrategias (la técnica n.º 1): la herramienta más poderosa para reducir las pérdidas de la cartera es combinar múltiples sistemas de trading no correlacionados.

- Tamaño de la posición ajustado a la volatilidad: esta técnica consiste en utilizar el rango verdadero promedio (ATR) para calcular el tamaño de la posición, tomando posiciones más pequeñas cuando un activo es muy volátil.

- Reglas estrictas de riesgo por operación: nunca arriesgue más del 1-2 % de su capital de trading en una sola operación.

- Utilice stop-loss y reglas del sistema: un stop-loss estricto es esencial para definir su pérdida máxima.

Ejemplos reales de caídas

Las caídas en el mundo real ocurren rápidamente y son profundas. Ponen de relieve la necesidad de controles de riesgo, combinación de activos y preparación mental.

| Evento | Activo/Mercado | % de caída | Detalles | Fuente |

| Crisis bursátil china de 2015 | Índice compuesto de Shanghái | 43 | Caída desde el máximo alcanzado en junio hasta el mínimo registrado en agosto de 2015. | El analista bursátil |

| Caída del precio del petróleo en 2020 | Futuros del crudo WTI | ~100 %+ | Los futuros del petróleo cayeron por debajo de cero, arrasando con las carteras con exposición al sector energético. | El analista bursátil |

| Hipótesis: caída del valor de las divisas | Cuenta de trading personal | 10 | La cuenta cae de 10 000 $ a 9000 $ antes de volver a subir. | ForexBee |

| Hipótesis: escenario de caída máxima | Cartera de inversiones | 30 | La cartera cae de 100 000 $ a 70 000 $ antes de recuperarse. | El analista de trading |

| Sentimiento de los operadores minoristas (datos del foro) | Activos mixtos | 10 %-20 | La mayoría de los operadores de Forex Factory prefieren caídas inferiores al 20 % para sentirse cómodos. | Forex Factory |

Gestión de carteras con medidas basadas en las caídas

Los gestores de carteras profesionales utilizan la caída como métrica fundamental para la asignación de activos y la evaluación del rendimiento. Estos ratios son cruciales para medir la eficiencia de recuperación de la caída de un fondo.

Ratios avanzados basados en la caída

- Ratio Calmar: compara la tasa de rendimiento anual media de una estrategia con su drawdown máximo. Un ratio Calmar más alto indica mejores rendimientos ajustados al riesgo.

- Ratio Sterling: Similar al ratio Calmar, pero utiliza la caída media en lugar de la máxima, lo que proporciona una medida de rendimiento más suave.

- Factor de recuperación: se calcula dividiendo el beneficio neto total entre la caída máxima. Muestra cuántas veces la estrategia ha cubierto su peor pérdida.

Impacto psicológico de las caídas

La presión psicológica de una caída es uno de los mayores retos del trading. Puede desencadenar respuestas emocionales destructivas.

- Reacciones comunes: miedo, trading vengativo y abandono prematuro de una estrategia sólida («saltar de sistema en sistema»).

- Estrategias de afrontamiento:

- Seguir estrictamente un plan de trading predefinido.

- Utilizar un diario de trading para mantener la objetividad.

- Realizar pruebas de estrés de simulación de pérdidas: antes de operar en vivo, utilizar un software de backtesting para simular la peor pérdida histórica de la estrategia. Esto desarrolla la resiliencia mental necesaria para soportarla con capital real.

- Utilice un diario de riesgos: registre su estado emocional durante las rachas de pérdidas. Esto le ayudará a identificar patrones en los que el miedo o la codicia podrían estar agravando sus caídas.

La matemática asimétrica de la recuperación de caídas

Un concepto crucial para los operadores es que el porcentaje de ganancia necesario para recuperarse de una caída es siempre mayor que el propio porcentaje de caída. Esta dificultad aumenta exponencialmente.

Requisitos para la recuperación de una caída

| Si pierde… | Necesitas ganar… |

| 10 | 11,1 |

| 20 | 25 |

| 30 | 42,9 |

| 50 | 100 |

| 75 | 300 |

Tiempo de recuperación: el desafío oculto

Las matemáticas son solo la mitad de la historia; el tiempo que se tarda en recuperarse también es importante. Un periodo prolongado de caída suele ser más difícil de soportar psicológicamente que uno breve pero pronunciado.

| Evento | Pérdida máxima (S&P 500) | Tiempo aproximado de recuperación |

| Estallido de la burbuja tecnológica | ~49 % | ~7 años |

| Crisis financiera de 2008 | ~57 % | ~5,5 años |

| Crisis del COVID-19 | ~34 % | ~5 meses |

Reflexiones finales

La caída es la medida más realista del riesgo en el trading, ya que cuantifica la disminución real del capital que sufre un trader. Aunque es una parte inevitable del trading, no es inmanejable.

Si comprende los diferentes tipos de drawdown, aplica técnicas sólidas de gestión del riesgo, como la diversificación de estrategias, y mantiene la disciplina psicológica, podrá controlar su impacto en su cartera. En última instancia, la forma en que un operador gestiona los drawdowns es lo que distingue una carrera resistente y duradera de una efímera.